国外財産調書制度とは?海外で保有する国内有価証券や海外取引所の仮想通貨も提出が必要?

国外財産調書とは?

国外財産調書制度とは、日本の居住者が毎年12月31日時点で5,000万円超の海外預金口座・不動産・株式などの国外財産を保有している場合には、翌年3月15日までに所轄の税務署へその資産の種類や用途などの情報の提出を義務付ける制度です。

提出義務者

非永住者を除く居住者で、その年の12月31 日において、時価(もしくは時価に準ずる見積価格)での合計価額が5,000万円を超える国外財産を有する方が対象者となります。

対象財産

全ての「国外財産」が対象となります。

罰則

国外財産調書を正当な理由なく期限内に提出しない場合又は虚偽の内容を記載した場合、1年以下の懲役又は50 万円以下の罰金に処されます。

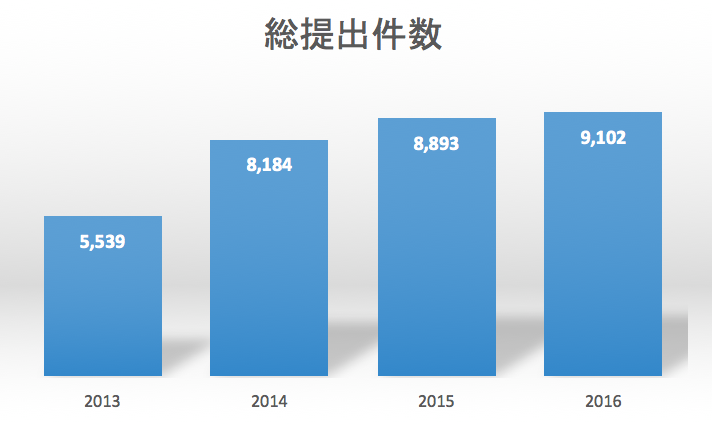

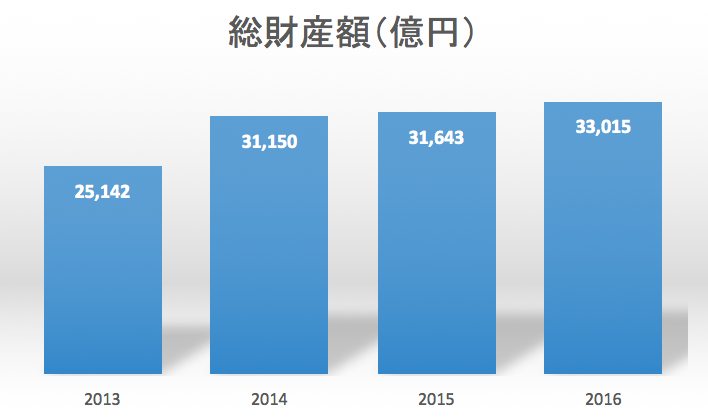

提出状況の推移

制度開始(2013年度)から直近までの推移は以下の通りです。

海外のプライベートバンクで運用する国内の有価証券は?

国外財産調書の対象となる「国外財産」の基準は原則相続税法の規定によることとされており、その中で有価証券に関しては以下のように定められています。

第十条第一項第八号

社債(特別の法律により法人の発行する債券及び外国法人の発行する債券を含む。)若しくは株式、法人に対する出資又は政令で定める有価証券については、当該社債若しくは株式の発行法人、当該出資のされている法人又は当該有価証券に係る政令で定める法人の本店又は主たる事務所の所在

これによれば有価証券は発行者の本店の場所で判断されることになりますので、国内有価証券であれば海外のプライベートバンクを通じて国外の証券会社口座で保有する国内の有価証券は「国内財産」として国外財産調書の対象外となります。

そのため、2012年度(平成24年度)税制改正で国外財産調書の提出制度が創設された際はこの点が合法的な抜け穴だと言われていたのですが、それを受けて2013年には「内国税の適正な課税の確保を図るための国外送金等に係る調書の提出等に関する法律施行令」(通称国外送金等調書令)と言う法令の改正により、上記のような海外の証券会社で保管する国内の有価証券について特別に次のように定めています。

国外送金等調書令第十条第二項

相続税法第十条第一項第八号に掲げる社債、株式、出資又は有価証券その他財務省令で定める財産(以下この項において「有価証券等」という。)が、金融商品取引業者等の営業所、事務所その他これらに類するものに開設された口座に係る振替口座簿(社債、株式等の振替に関する法律(平成十三年法律第七十五号)に規定する振替口座簿をいい、国外におけるこれに類するものを含む。)に記載若しくは記録がされ、又は当該口座に保管の委託がされているものである場合には、当該有価証券等の所在については、前項の規定にかかわらず、当該口座が開設された金融商品取引業者等の営業所、事務所その他これらに類するものの所在による。

これにより振替口座簿で記載された有価証券はその口座のある金融機関の所在によって判断するということになりました。

そのため、海外のプライベートバンクを通じて日本の有価証券に投資をしている場合であっても「国外財産」として報告が必要になります。

※振替口座簿というのは、有価証券の発行会社が管理する株式名簿に対して、振替機関(株式会社証券保管振替機構)や口座管理機関(主に証券会社)が管理する名簿です。海外の証券会社経由で有価証券を売買する場合も基本的にはこの振替口座簿に名義が記載されることになります。

なお、参考までに、上記を含め国内外の有価証券等の取り扱いについて整理すると以下の通りです。

| 国内有価証券等 | 外国有価証券等 | |

| 国内金融機関の口座で管理 | 提出不要 | 提出不要 |

| 国外金融機関の口座で管理 | 提出必要 | 提出必要 |

| 上記以外 | 提出不要 | 提出必要 |

(国税庁FAQのQ7)

海外取引所口座で保有する仮想通貨は国外財産に該当するか?

これは、上述した有価証券等と同様に、原則相続税法、国外送金等調書令といった法令を参照していくことになりますが、現時点では仮想通貨について明確な定めがありません。

ただし、相続税法、国外送金等調書令に限定列挙された項目に該当がなかった場合は、国外財産等調書規則に以下のような定めがあります。

国外財産等調書規則第十二条第三項第六号

相続税法第十条第一項及び第二項並びに前項並びに前各号に規定する財産以外の財産については、当該財産を有する者の住所(住所を有しない者にあっては、居所)の所在

現状仮想通貨は相続税法等で規定する種々の財産のどれにも該当しませんので、この条文に則って仮想通貨を保有する人の住所によって判定されることとなります。

つまり、例え海外の取引所で仮想通貨を保有していても日本に居住している場合は国内財産となりますので、国外財産調書の対象外となります。

参考規定:相続税法第 10 条、国外送金等調書法 5②、国外送金等調書令 10②、国外財産等調書規則第12条第3項