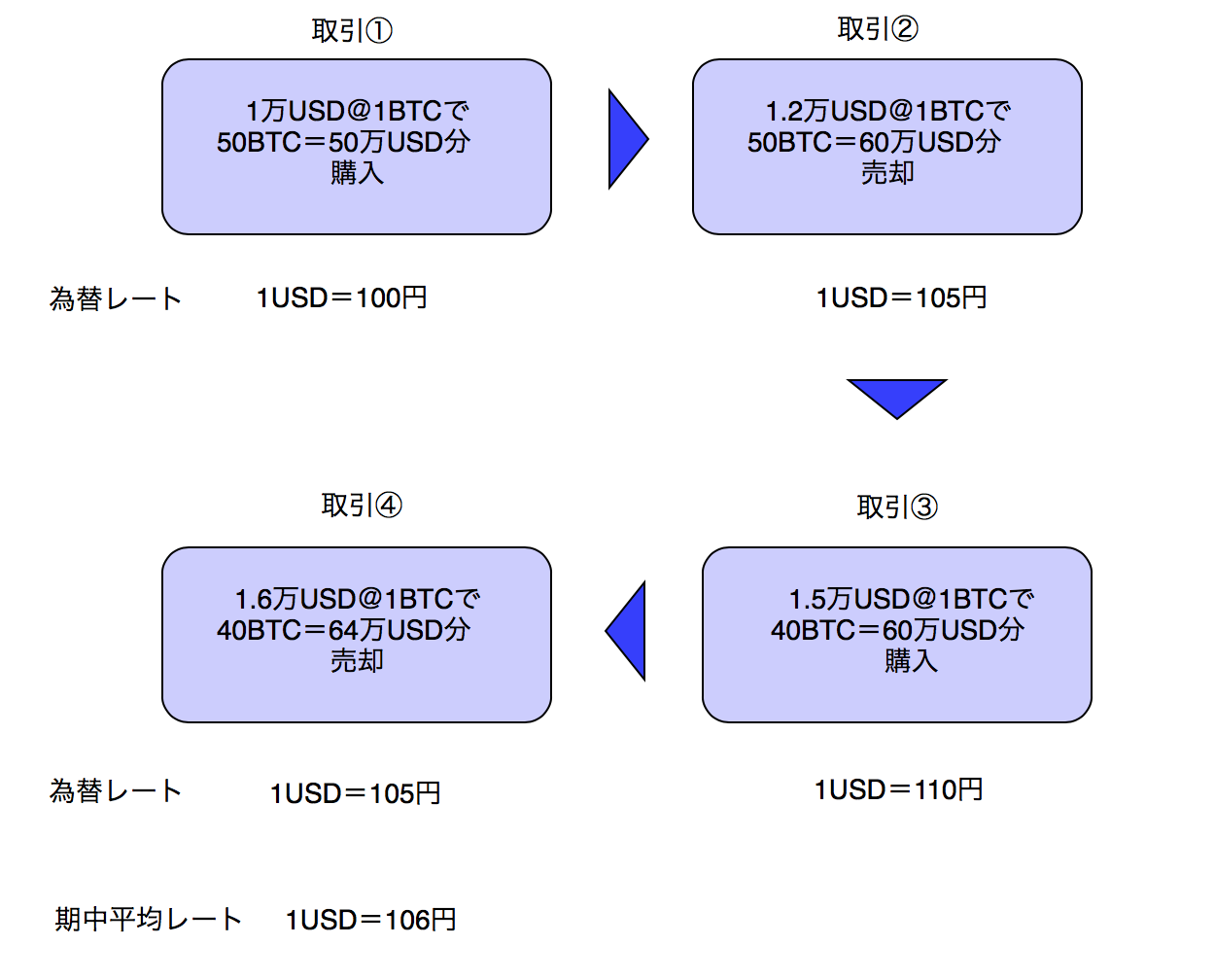

外貨での売買があるケース ビットコイン(仮想通貨)の確定申告シリーズ⑤

外貨建ての取引を行っている場合は、円での所得を確定するために原則全ての取引を取引時点の換算レートによって円建てで損益計算を行う必要があります。

ただし、期中の取引を主に外貨建てで取引しているようなケースでは、外貨建てで損益計算し、毎月その損益を月次平均換算レートによって円に換算する方法、もしくは年単位で換算する方法でも問題ないと思われます。

ここでは、前者を原則法、後者を例外法と呼んで以下のような取引を想定してみましょう。

(ビットコインはBTCと表記しています。)

パターン1 原則法

取引①と②では50万USDで50BTCを購入し、それを全て60万USDで売却しています。

取引①での円貨建ての取得価額は50万USD×100円=5,000万円、取引②の売却価額は60万USD×105円=6,300万円となり、差し引きで利益は1,300万円です。

続いて取引③では手元資金60万USDを全額使って40BTCを1BTCあたり1.5万USDで買い、それを取引④でまた全額売却しています。

この時、取引③では取引②時点と為替レートが変わってしまっているので、取引②時点で取得したUSDと③時点でBTCと交換したUSDの為替レートの差をどう扱うかが問題となります。

所得税法上、法定通貨間の交換によって発生した為替差益は雑所得として課税されます。

仮想通貨に交換した時点で為替差損益が実現したと考えるかどうかは議論の余地があると思いますが、現状仮想通貨間の交換であってもその時点で利確とみなされることを考えると、取引③の時点で為替差益を認識するのが妥当だと思います。

そのため、取引③では60万USDの円レートでの差益(110円ー105円)×60万=300万円の利益を認識することになります。

最後に取引④ではBTC売却で得た64万USDをその時のレートUSD/JPY=105で換算した円貨額6,720万円から取得額60万USD×110円=6600万円を差し引いて利益は120万円となります。

よって、原則法による総利益額は1,300万円+300万円+120万円=1,720万円となります。

※なお、取引②や④の仮想通貨売却時点で発生する為替差損益は、原則仮想通貨売買損益と区分して別々に計算すべきですが、どちらも所得税申告上同じ雑所得に区分されるため、本稿では仮想通貨売買損益に含めて計算しています。

パターン2 例外法

例外法の場合はUSD建てで損益を計算します。

取引②時点で50万USDが60万USDになりましたので、10万USDの利益。

取引③時点では60万USDのまま変わっていませんので、損益ゼロ。

取引④時点でさらに64万USDになりましたので、4万USDの利益。

トータルでの利益額14万USDに期中平均レートUSD/JPY=106をかけて1,484万円となりました。

(※本記事は2018年1月22日時点の法令を基に執筆され、それ以降の法令改正の影響を反映しておりません。最新の情報については専門家或いは税理士にお問い合わせください。)