海外子会社が日本で課税?10分でわかるタックスヘイブン対策税制の簡単解説

1.タックスヘイブンとは?

タックスヘイブン(Tax Haven)のHavenは日本語で避難場所という意味ですので、タックスヘイブンは税金の避難所という風に訳すことができます。

OECDの「有害な税の競争」報告書(1998)によると、①無税または名目的な課税、②他国と効果的な情報交換を行なっていないこと、③透明性の欠如、④実質的な活動を要求しないことといった要素が挙げられており、その後2001年の報告書では②と③の要件のみと定義していますが、一般的には税制上の優遇措置によって海外からの投資を呼び込んでいる国というような意味合いで使われています。

代表的な国、地域にスイス、ルクセンブルク、リヒテンシュタイン、シンガポールなどの国家や、 香港、英領バージン諸島(BVI),ケイマン諸島、バミューダ諸島などが挙げられます。

2.タックスヘイブン対策税制とは?

タックスヘイブン対策税制とは上記のようなタックスへイブンの国、地域に所在する子会社を通じて租税回避を図る行為を防ぐための制度として、1978年度税制改正により導入され、直近では2017年度税制改正により抜本的な改正が行われています。

本来外国にある子会社の所得はその国で課税関係が完結し、本社のある日本での課税権は及びませんが、一定の要件を満たす外国関係会社の場合は、その所得を日本の親会社や日本居住の持ち主の所得に合算して課税を行なう制度となっています。

3.タックスヘイブン対策税制のポイント

それでは、どのような要件に該当する場合、タックスへイブン対策税制による合算課税の対象となるのでしょうか?

3.1. 外国関係会社の範囲と30%基準

まずタックスヘイブン対策税制による合算課税の対象は、その外国の会社を形式的或いは実質的に支配している「外国関係会社」に該当する場合のみです。

「外国関係会社」というのは、外国会社の株式等を直接、間接に50%超保有しているか、または実質的に支配している場合に該当します。

加えて、外国関係会社の租税負担割合が30%以上の場合(法人税率が30%以上の国はアメリカ、インド、フィリピン、メキシコ等)も合算課税の対象からは除外されます。

3.2. 「ペーパーカンパニー等」に該当するか?

続いて、上記の「外国関係会社」で租税負担割合が30%未満の場合は、その子会社が「ペーパーカンパニー等」に該当するか、ということが問題になります。

ペーパーカンパニーというのは、

①主要な事業を行うために必要な事務所、店舗、工場等の固定施設がなく、かつ

②現地で事業の管理、支配及び運営を自ら行っていない

会社のことです。

更に利子、配当等の受動的所得や無形資産等の金額が総資産に対して一定以上の割合を超えているキャッシュボックスや財務大臣がブラックリストとして定めた国にある外国関係会社も「ペーパーカンパニー等」に該当することになります。

「ペーパーカンパニー等」に該当する場合は、合算課税の対象となります。

3.3. 租税負担割合が20%未満の場合は?

では、「ペーパーカンパニー等」に該当しなければ、合算課税の対象にならないかというとそれだけではありません。

もし「ペーパーカンパニー等」に該当しない外国関係会社の場合は、租税負担割合が20%以上(法人税率が20%以上の国はドイツ、オランダ、中国、マレーシア、韓国、ベトナム、タイ等)か20%未満(法人税率が20%未満の国、地域は香港、シンガポール、イギリス、スイスやその他のタックスヘイブン等)かを確認する必要があります。

ここで、注意が必要なのは、租税負担割合というのは法定税率ではなく、所得に対して実際に負担した税額の割合によって計算されるということです。

この所得にはキャピタルゲインなどの非課税所得も含まれますので、仮に法人税率が20%以上の場合でも非課税所得の金額によっては租税負担割合が20%未満になってしまうこともあります。

「ペーパーカンパニー等」に該当しなければ租税負担割合が20%以上の場合は合算課税の対象とはなりませんが、租税負担割合が20%未満の場合には更に以下の「経済活動基準」というものを検討しないといけません。

3.4. 「経済活動基準」による判定

「経済活動基準」とは、外国関係会社がその国、地域で会社が所在することの経済合理性があるかを判定するための以下の4つの基準です。

①事業基準

主たる事業が、株式又は債券の保有、無形資産等の提供、船舶又は航空機のリース等(航空機リースのうち一定のものを除外)でないこと

主たる事業が、株式又は債券の保有、無形資産等の提供、船舶又は航空機のリース等(航空機リースのうち一定のものを除外)でないこと

②実体基準

本店所在地国に主たる事業に必要な事務所等があること

③管理支配基準

本店所在地国において事業の管理、支配及び運営を自ら行っていること

④

A)非関連者基準(卸売業、銀行業、信託業、証券業、保険業、水運業、航空運送業又は航空機リース業の場合)

非関連者との取引割合が全体の50%超であること

又は、

B)所在地国基準(不動産業、製造業、小売業などのA以外の業種の場合)

事業を主として本店所在地国で行っていること

上記に一定の特例や例外規定を加え、4つのうち1つでも満たしていない場合は外国関係会社の決算に基づく所得を調整した適用対象金額を合算して課税(会社単位の合算課税)することになります。

全てを満たしている場合は、経済合理性が認められることとなり、受動的所得のみを部分的に合算します。

受動的所得というのは配当や利子、有価証券売買やデリバティブ取引といった金融収益や無形資産の使用料や譲渡所得といったものが含まれます。

ただし、この受動的所得の金額が2000万円以下または合計所得額に対する割合が5%以下の場合は合算課税が免除されます。

4.まとめ

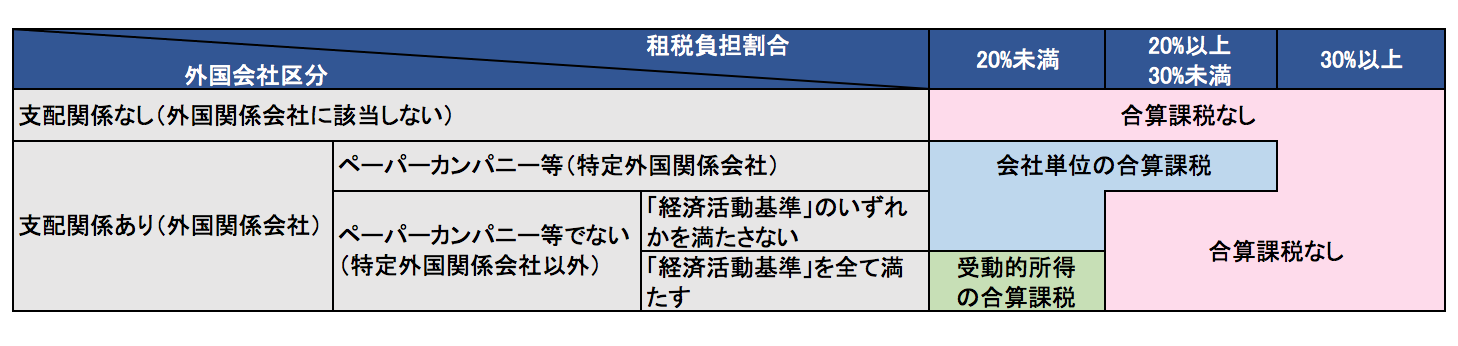

上記をまとめると以下の通りになります。

なお、平成29年度改正後のタックスヘイブン対策税制は、外国関係会社の平成30年4月1日以後開始事業年度から適用されます。