仮想通貨所得は申告しないとバレる、は本当? ビットコイン(仮想通貨)の確定申告シリーズ⑥

確定申告に際して、仮想通貨の売買所得を申告しないとすぐに税務署にバレる、といった話や逆に申告しなくてもバレないという話を聞くことがあります。

インターネット上でも、仮想通貨は匿名性が高く、マネーロンダリングにも利用されているくらいなので、捕捉は難しいといった議論や、逆に取引履歴が全て記録されるので偽装は難しいといった議論など、色々な説が飛び交っているようです。

実際のところはどうなのか、少し考えてみました。

結論としては、仮想通貨の種類や取引所によって、捕捉のしやすさは随分と異なると思われます。

国内取引所での売買

まず国内の取引所で上場している仮想通貨を取引しているケースについては、まず間違いなくバレると思っておいた方がいいと思います。

先日、韓国の大手取引所であるBithumbとCoinoneに韓国の国税庁(NTS)の調査が入ったことが報じられました。この調査は取引所自体の課税に関する調査のようですが、調査の中でかなりの顧客データを押収しているはずです。

現状大手の取引所では、口座開設時に本人確認と住所確認が求められますので、取引所内の各口座はそれを保有する物理的な個人と紐付いて管理されています。

今後日本でも取引所に対する税務調査、或いは取引所にて口座を保有する個人への調査のために直接取引所に口座情報の開示が求められる可能性は十分考えられますが、取引所がこれを拒否するとは思えませんので、国内の取引所の取引履歴は全て捕捉されうると考えておくべきです。

海外取引所での売買

次に仮に国内の取引所で購入した仮想通貨を国外の取引所に送って、そこで売買するケースを考えてみましょう。

本稿執筆時点では、日本の税制上仮想通貨間の交換の際も利確とみなして交換損益に課税するルールとなっています。そのため、海外の取引所での交換時点での損益も申告する必要がありますが、これを捕捉するのはかなり難易度が上がると思います。

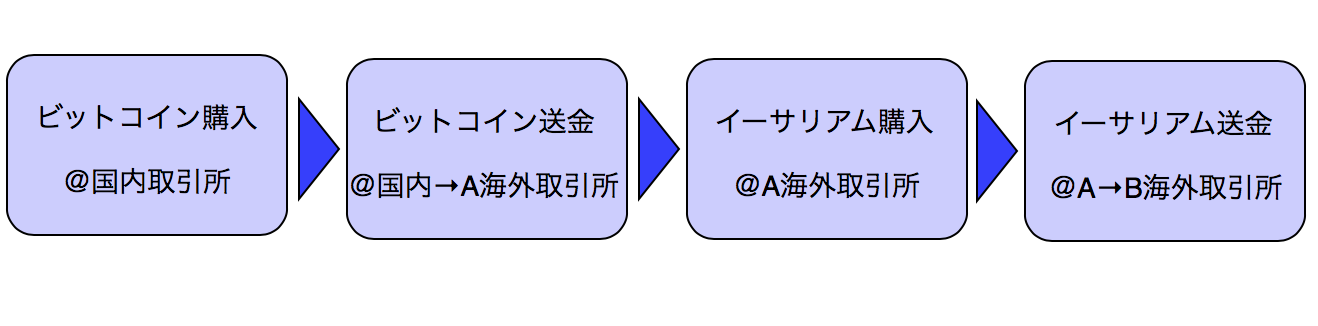

例えば下記のような取引を想定してみます。

国内の取引所で購入したビットコインを海外の取引所に送り、そこでイーサリアムに交換してから、さらに別の取引所に送るようなケースです。

電子署名の技術を用いた送金は、アドレスに紐付いた公開鍵を辿ることにより全ての取引履歴をインターネット上で確認することができます。例えば、ビットコインやイーサリアムは以下のサイトで確認できます。

イーサリアム:The Ethereum Block Explorer

仮に日本の国税当局が国内取引所の取引データを保有している場合、国内取引所で特定の個人が保有するビットコインが引き出され、国外取引所に送金された際の送金先のビットコインアドレスはその取引データから把握できますので、送金先のビットコインアドレスの入出金履歴や残高は上記のウェブサイトからでも簡単に捕捉できることになります。

海外の取引所には日本の税務調査権は及びませんので、税務当局からすると海外取引所のある国の税務当局に対し租税条約に基づく情報交換の要請を行って間接的に情報収集を進めるしか手立てはないということになりますが、現実的な調査実務の中では相当難易度が高いと言わざるをえません。

(情報交換に関してはこちら→租税条約の情報交換規定とCRSとは?今後の動向は?)

分散型取引所での売買

最後に、分散型取引所で売買をしているケースはどうでしょうか。

分散型取引所というのは、普通の取引所とは異なり、利用者の口座を管理する運営主体が存在せず、P2Pで直接仮想通貨のやり取りをする取引所で、主要なものにイーサデルタやカウンターパーティといった取引所があります。取引所が口座保有者の秘密鍵を管理しないため、ハッキングによる資産の流出の恐れがないといったメリットがあり、現在はまだ取引量は多くはないですが、今後主流になっていく可能性もあります。

こうした分散型取引所はメールアドレスの登録すら必要なく、ワンクリックで自分のウォレットアドレスが付与され、トレードが開始できます。

こうなってくると、もはや口座のIDなどは存在せず、取引所の運営者自体が各アドレスに紐づく情報を何も持っていない状態ですので、仮に取引所に情報の開示を求めても得られるものは何も無くなります。

そのため、分散型取引所での売買所得を追いかけるのは不可能に近いと思います。

所感

こうしてみると、あくまで仮想通貨は資金決済法上は決済手段と定義されているものの、モノに見立てて取扱う現状の税法解釈では、仮想通貨同士の交換時に利確とみなして課税する現行措置は理論的な合理性がありますが、現実的には捕捉が非常に難しく、形骸化していく恐れがあります。そのため、現状の取扱いのままで放置していることは正しく納税を行っている人に対しても著しく不公平になりますので、早晩仮想通貨同士の交換には課税しないようにルールが変更されるはずです。

それに伴い仮想通貨所得の計算はかなり楽になりますので、仮想通貨の確定申告がこんなに大変なのはおそらく17年度までのことだと思います。

ちなみに、上記で捕捉が難しいというのはあくまで仮想通貨同士の売買についてのことです。

海外の取引所でも、法定通貨との取引や法定通貨の出入金ができる取引所は基本的に本人確認が必須になっていますので、仮想通貨同士の売買の申告が捕捉できないとしても、最終的に法定通貨に変えて出金する際に取引所、また金融機関の口座履歴から捕捉される可能性は十分に考えられます。

(現在各国でCRSの制度化が進んでおり、17年度の海外の金融機関にある非居住外国人の口座情報は18年に自動的に国同士で交換されます。詳しくはこちら→租税条約の情報交換規定とCRSとは?今後の動向は?)

いずれにせよ、現状のルールでは仮想通貨同士の売買時の評価益について、意図的に申告をしないことは脱税行為となります。明確な法改正があるまでは、必ず正しく計算して申告するようにしてください。

(※本記事は2018年1月26日時点の法令を基に執筆され、それ以降の法令改正の影響を反映しておりません。最新の情報については専門家或いは税理士にお問い合わせください。)