移動平均と総平均、どちらが有利か?ビットコイン(仮想通貨)の確定申告シリーズ①(基礎編)

仮想通貨所得の取得価額

仮想通貨売買による所得の計算は原則売った金額から買った金額を差し引いて計算することになります。

しかし、確定申告は1年単位での所得を申告することになりますので、今年1年で売った仮想通貨の金額から差し引ける金額は、「今年買った金額」ではなく、「今年売った仮想通貨の購入金額」になります。

しかし、確定申告は1年単位での所得を申告することになりますので、今年1年で売った仮想通貨の金額から差し引ける金額は、「今年買った金額」ではなく、「今年売った仮想通貨の購入金額」になります。

上の図では今年トータルで150万円分の仮想通貨を購入し、前年に取得した分も含めて200万円で売却し、年末に手元には30万円分の仮想通貨を保有している状態です。

このとき、今年の所得計算は200万円から150万円を差し引いて計算するのではなく、200万円分の仮想通貨に対応する取得価額(年初に保有していた分+今年購入した分ー年末に保有している分)を差し引くことになります。

1度だけ購入した仮想通貨の一部のみを年末に保有しているケースなどでは計算は比較的簡単だと思いますが、売買を繰り返している場合には計算が少し複雑になります。

この取得価額の計算が間違ってしまうと正確な所得額に基づいた税計算ができず、税金を少なく申告することになったり、逆に多く払いすぎることになってしまいますので注意が必要です。

移動平均と総平均

さらにこの取得価額の計算方法には移動平均と総平均という二つの考え方があります。

原則として、仮想通貨を売却する都度その時点での取得価額を算出して、売買損益を積み上げる移動平均法を適用することになり、継続して適用することを条件に一定期間(この場合は1年間)の取得価額を期間が終わってからまとめて計算する総平均法も適用可能ということになっています。

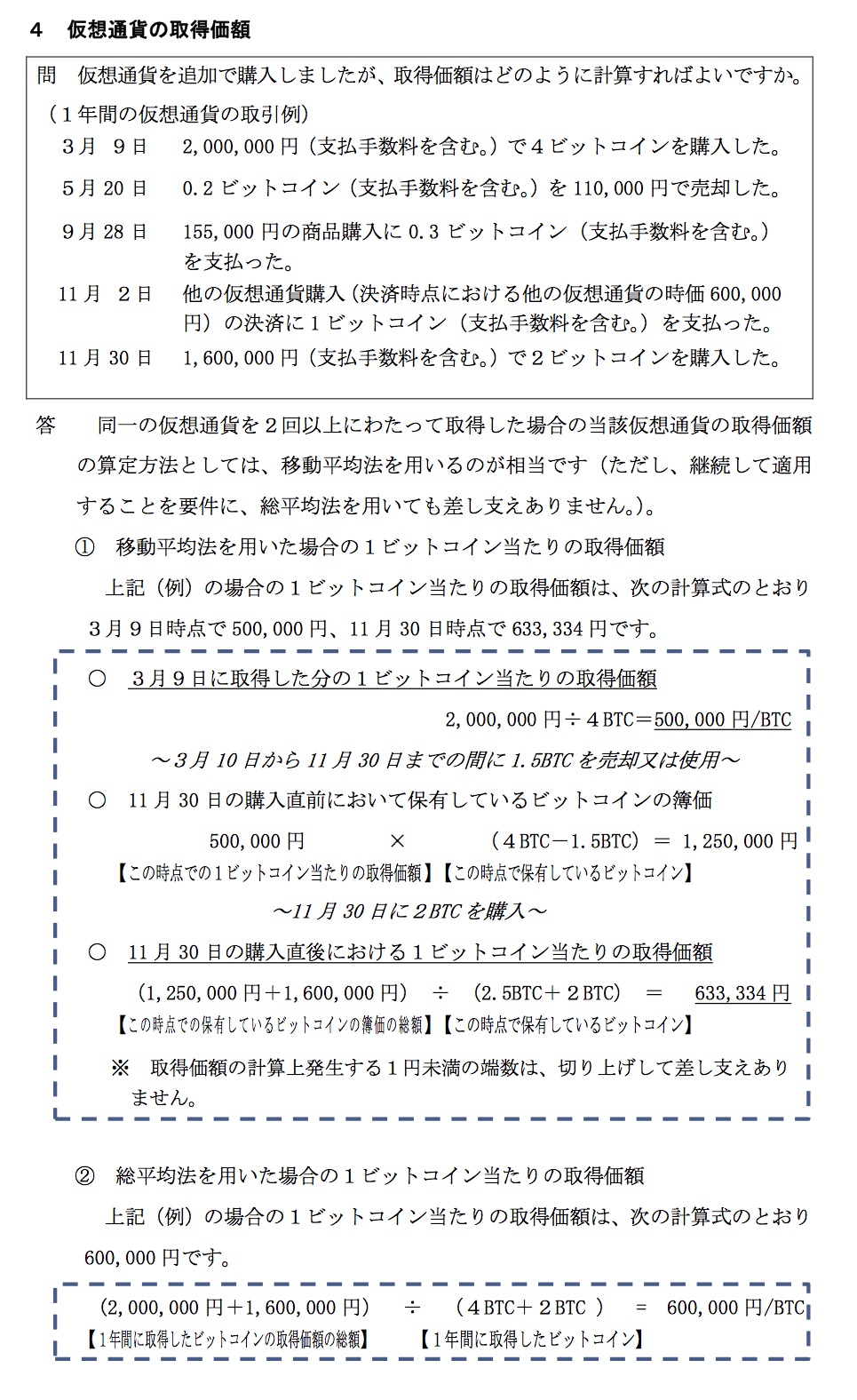

具体的な計算例については以下のように国税庁の指針として明らかにされていますので、計算方法をご確認ください。

このケースで、1年間の所得を計算する上で必要となる仮想通貨決済による収入(売った金額)は以下の通りです。

- 5月20日 110,000円(0.2BTC)

- 9月28日 155,000円(0.3BTC)

- 11月2日 600,000円(1BTC)

合計 865,000円(1.5BTC)

ここから売った分に対応する取得価額を差し引くわけですが、移動平均法、総平均法による取得価額はそれぞれ以下の通りとなります。

- 移動平均法

500,000円×1.5BTC=750,000円

- 総平均法

600,000円×1.5BTC=900,000円

よって、確定申告に必要となる所得額は以下となります。

- 移動平均法

865,000円-750,000円=115,000円

- 総平均法

865,000円-900,000円=△35,000円

(仮想通貨売買所得以外に雑所得がない場合はゼロ)

どちらが有利?

このケースでは総平均法がマイナスになるのに対し、移動平均法では所得が発生するので、今年の税金の金額を計算する上では総平均法を選択した方が有利になります。

ちなみに、このような違いがどうして起こるのかというと、取引ごとに取得価額を洗い替える移動平均法と一定期間まとめて計算する総平均法では、翌期に持ち越す保有ポジションの取得価額が異なるためです。

つまり翌期に持ち越す取得価額が小さければ小さいほど、今期の取得価額は大きく計上されるので利益を圧縮することができます。

2017年の仮想通貨相場のように年末にかけて大きく価格が上昇するような相場では、総平均法の方が年末に取得した仮想通貨の価格が年間を通して取得した分で薄められ、その分翌期に持ち越す取得原価の金額は小さくなりますので、一般的には有利になると思われます。

ただし、この計算方法はあくまで売却価格に対応する取得価額をどう期間的に対応させるかという問題なので、すべての期間を合算すると総平均法、移動平均法のいずれでも原則として最終的な損益は同じになります。

しかし、日本の税制が累進課税になっている以上、ある一定の金額を超えると異なる税率が適用されたり、上のケースのようにマイナスが発生した場合に雑所得は損益通算ができないという理由から、トータルで支払う税金の金額は二つの計算方法の違いにより変わってきますので、金額に大きな差が出るような場合は有利な方法を選択できるようにどちらの方法でも計算をしてみることをお勧めします。

(※本記事は2018年1月18日時点の法令を基に執筆され、それ以降の法令改正の影響を反映しておりません。最新の情報については専門家或いは税理士にお問い合わせください。)

(参考:国税庁タックスアンサー)