中国の(新)個人所得税制度を簡単解説!日本との違いは?

2019年1月1日からの新個人所得税法施行を受けて、過去に執筆したコラムについてアップデートしました。

以下では中国の新個人所得税制度の仕組みを日本との違いに注目しながらわかりやすく解説したいと思います。

税収に占める割合

日本では2017年度の税収34兆円のうち、所得税収入は11.6兆円と34.37%を占めているのに対し、中国では2017年の財政収入17兆2567億元(約276兆円)のうち、所得税収入が1.2兆元(19兆円)と6.93%に留まっています。

これは中国人の大多数は依然として所得水準が低く、特に中、低所得者層の所得税負担率が低いこと、また灰色収入などが一定程度存在し、高所得者層についても日本に比べて所得の捕捉率が低いことなどが理由ですが、2019年からは更に大幅な減税となる新個人所得税法が施行され、減税規模は3,200億元に上ると見込まれています。

概要

日本も中国も部分的な総合課税、つまり各種所得を合算して税額を計算するルールをベースに、それ以外の一部の所得については合算せずに別々に税額を計算する分離課税が一部適用される制度となっています。

日本では所得を10に分類し、給与所得や不動産所得、事業所得などは総合課税、退職所得や土地・建物、株式の譲渡所得などは分離課税されます。

一方、中国では給与所得や役務報酬所得、原稿料などは総合課税、不動産所得や事業所得、譲渡所得などは分離課税と、総合課税の範囲は日本より狭いものとなっています。

多くの日本人駐在員にとっては給与所得のみの申告となるケースがほとんどですので、給与所得が分離課税であれ、その他の所得と合計した総合課税であれあまり影響はありません。

2019年からの個人所得税法の改正により、中国はこれまでの分離課税から一部総合課税へと改正され、またそれに伴い年度確定申告が必要になるなど、全体の制度設計としては日本の所得税制度との差異が小さくなっています。

居住者の申告の方法について、給与所得は日本も中国も会社が月ごとに源泉徴収を行い、必要に応じて個人が翌年(日本は2月16日から3月15日、中国は3月1日から6月30日)に確定申告を行います。

日本では給与所得だけであれば年末調整のみで確定申告が必要ないことの方が多いですが、中国でも年度ベースでの課税額が源泉徴収額と一致している場合は確定申告は不要です。

給与所得に関する源泉徴収の計算方法は日本では年末調整を前提として源泉徴収税額表に基づいた大まかな金額を計算することで足り、それによって毎月の給与計算プロセスはある程度平準化されています。

これに対し、中国では当月までの累計課税所得額に対し累計源泉徴収税額を計算し、前月までの源泉徴収額との差額を当月の源泉徴収額とすることで、年度中に都度その時点での年度税額を洗い替えし、累計源泉徴収税額が最終的に年度の税額に着地するような計算方法となっていますので、日本と比較して毎月の給与計算実務は煩雑になります。

またこの計算方法によると年度を通して徐々に適用税率が切り上がっていくことになるため、毎月の手取額が徐々に減少していくことになり、一方、駐在員など手取額を保証している場合には会社の負担する税額が年間を通して徐々に増加していくため、月毎のキャッシュフローの予算編成に影響を与えることとなります。

課税所得の範囲

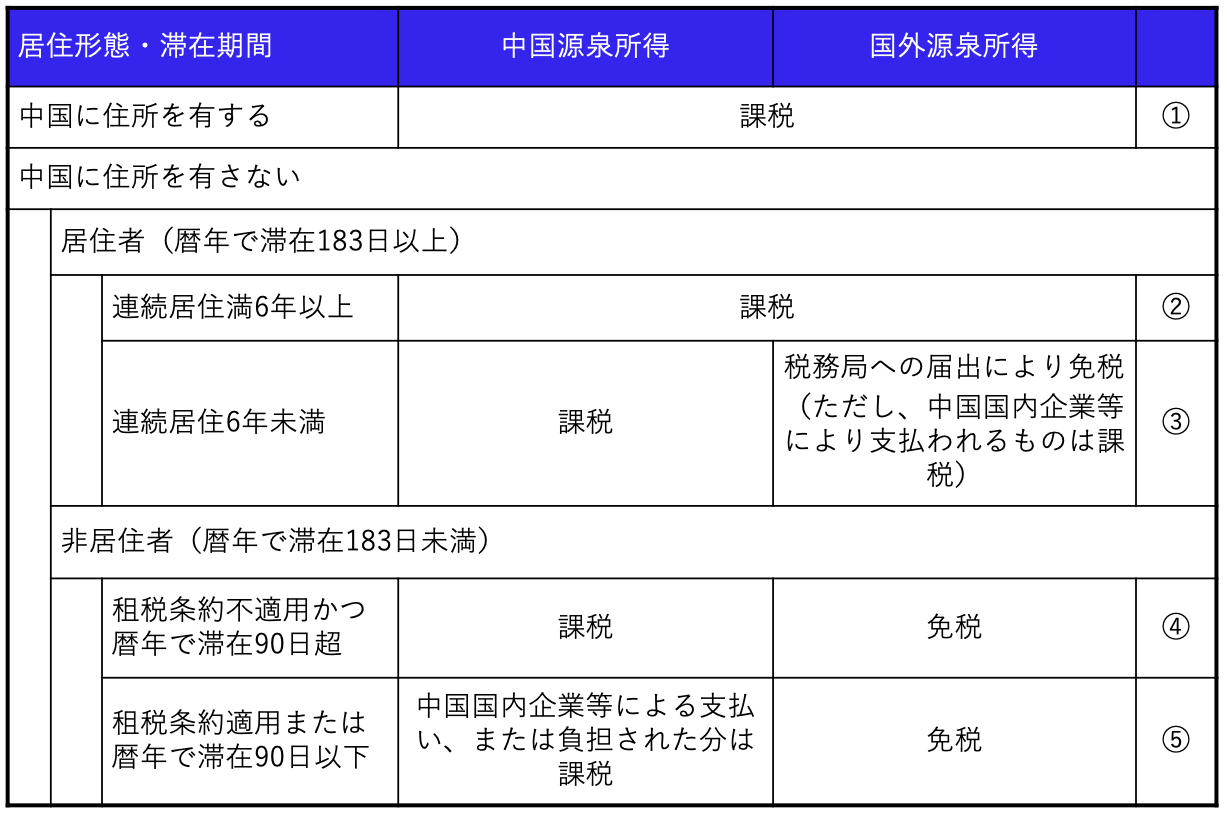

以下は納税義務者のステータスによる課税所得の範囲の違いを表にしたものです。

まず、中国に住所を有するかどうかについては、戸籍、家庭、経済的利益のために中国国内に習慣的に居住するかどうかで判定しますので、ほとんどの日本人出向者は①には該当しません。

ですので、ここで重要なポイントは出向者の場合には満6年以上中国に居住しているか、つまり②か③か、また出張者の場合は居住者に該当するか、つまり③か④かという点です。

1年度で183日以上中国に滞在すると居住者と見なされますが、満6年以上連続して中国に居住している出向者(②)は7年目の年度から国外源泉所得にも課税されます。

ここで国外源泉所得の定義ですが、中国への出向者の給与は仮に日本で支給されていたとしても国外源泉所得にはなりません。

国外源泉所得というのは例えば、日本にある不動産を貸して賃貸収入がある場合やそれを売却して譲渡益がある場合などが該当します。

ただし、183日以上中国に滞在した年度が連続して6年に達した場合であっても、1年度中に連続して30日を超える出国をした場合は連続居住年数の計算がリセットされます。

出張者の場合でも183日以上中国に滞在すると居住者と見なされ、国内所得に課税されます(③)。

183日未満の非居住者でも中国滞在が90日を超えると中国の国内法では国内源泉所得の納税義務が生じます(④)が、日本と中国の間で租税条約がありますので、日本人出張者の場合は国内源泉所得が中国国内企業等によって支払い、または負担されていない場合に限り課税が免除されます(⑤)。

控除項目

所得税の計算は所得から各種控除項目を差し引いて課税所得額を算出し、税率をかけることで税額を計算します。

日本では基礎控除に加え、配偶者控除、扶養控除といった人的控除や医療費控除、雑損控除など様々な控除項目が認められています。

一方中国でも基礎控除(年額60,000元)の他、子女教育費控除、継続教育費控除、重病医療費控除、住宅ローン利息控除、家賃控除、高齢者扶養控除といった項目が認められています。

また、外国人居住者はこれとは別に特別に以下の手当の控除が2021年末までを期限として認められています。

- 住宅手当(水道光熱費、駐車場代は含まない)

- 食事手当

- クリーニング手当

- 引越手当

- ホームリーブ手当(年2回まで、本人分のみ)

- 語学研修手当(本人分のみ)

- 子女教育費手当

これらの手当を控除して免税として取扱うか、もしくは上記の中国人に適用される控除項目を適用するかを選択することができ、いずれかを選択した場合は同一年度内に変更ができません。

外国人にとって最も重要な控除項目は家賃支出に関するものですが、中国人に適用される家賃控除の上限が都市部であっても月1,500元と外国人出向者の一般的な家賃水準をほとんどカバーできていないことから、通常は特別手当の免税を選択することになります。

また、特別手当の控除を選択した場合であっても、基礎控除(年額60,000元)は同時に適用することが可能です。

税率

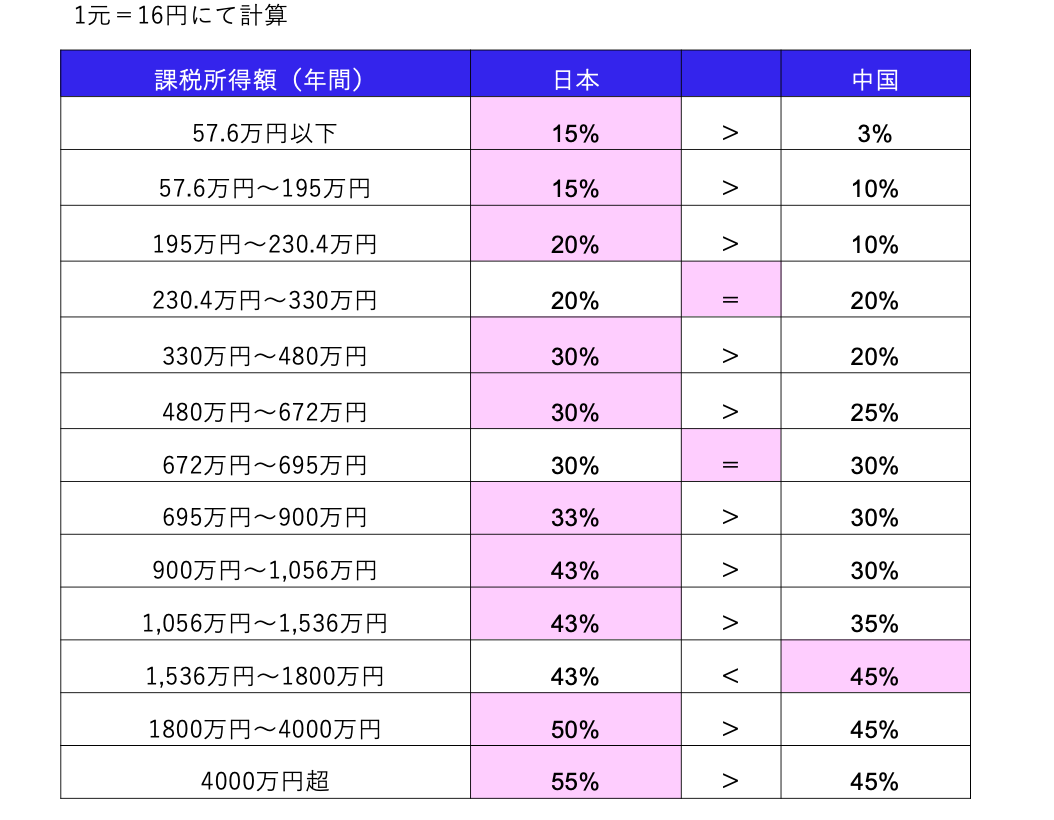

以下の表は中国の総合所得にかかる累進税率表です。

出向者の手取りを保証する一般的な日本企業の出向者給与体系においてはグロスアップ方式による税額計算が行われるため、上記の表の右側のグロスアップ計算用の表を用います。

グロスアップ方式とは手取りの金額から逆算した課税所得額に対して税率を適用して計算する方法です。

以下の表は日本円ベースでの年間課税所得ごとに比較した日中の総合所得税率表です。

(日本の住民税率は簡易的に一律10%として所得税率に加算しています。)

日本の住民税を加味した表面上の税率では1,536万円~1,800万円の所得帯を除いて日本の方が同じか高い税率となっています。

ただし、上記は各種控除項目を控除した後の課税所得額に対する税率の比較ですので、中国では基礎控除額がすべての所得帯において年額60,000元と一定であるのに対し、日本では基礎控除に加え、所得水準に合わせて給与控除の金額も変動するなど、その他の控除項目も合わせると全体として中国より控除額は大きくなるということを考えると、必ずしもすべての状況において中国の方が実効税率が低くなるということにはなりません。

特に外国人出向者の場合は上述のグロスアップ方式により計算することが一般的ですので、感覚的な企業にとっての税コスト負担はかなり重いという印象を受けます。

賞与の計算

その他、賞与については日本も中国も給与の一部として総合所得と合算して課税されることとなりますが、中国では国内居住者は2021年末までを期限として年1回の賞与額に対し12分割した金額に適用される税率を用いて総合所得に合算せず単独で税額を計算する方法を選択することもできます。

日系企業の場合、夏と冬に2回賞与が支給されるのが一般的ですので、その片方だけに年1回賞与の特別な計算方法を適用していいかということについては以前から議論がありますが、多くの地域では、毎年12月の賞与であれば12月賞与に継続して適用することを条件に認められていることが多いと思います。