中国駐在員事務所 閉鎖手続きの流れとポイントを解説!

中国で法人の設立が容易になった今では、駐在員事務所を設立するメリットはほとんどありません。

そのため、かつて中国進出への足がかりとなった日系企業の駐在員事務所もその役割を大方終え、今では現地法人が負担しない日本からの出張者のコストの計上拠点として継続していたり、或いは一度閉鎖すると二度と設立が認められない(筆者が知る限り一旦閉鎖した駐在員事務所の再設立が認められたのは日系では大手化学品メーカー1社のみです)という理由から維持しているというケースもあり、その他実質的な休眠状態となっているか、閉鎖して現地法人に移行する会社が多くなっています。

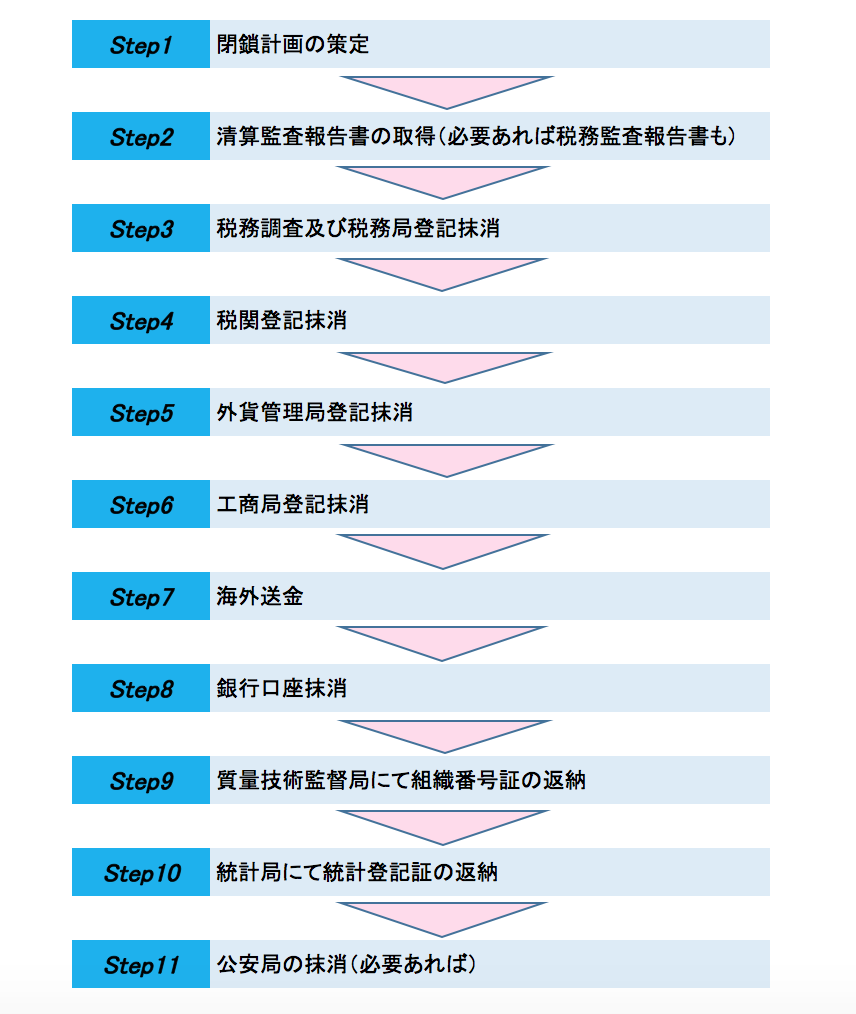

以下では駐在員事務所閉鎖の手続きの流れとポイントについてご紹介いたします。

手続き

上記の手続きで大体手続き完了までに半年から1年を要します。

また、事務所の首席代表などの駐在員が現地法人に移籍する場合には、これらの手続きと並行してビザの取得手続きなどが必要となります。

会計監査のみならずローカル税理士の税務監査報告書や、税関や公安局での手続きなど、地域によって必要とされない手続きもありますので、閉鎖手続き実行前に確認しておく必要があります。

閉鎖手続きのポイント

駐在員事務所は法人格を待たず、あくまで日本本社の一部という位置付けのため、その資産、負債は日本の本社に帰属します。

また、現地で雇用する従業員も直接雇用ではなく人材派遣会社からの派遣という形式を取りますので、経済補償金などは発生するもののリストラはそれほど複雑ではなく、閉鎖手続きは法人清算に比べて一般的に簡便な手続きのみで完了します。

(法人清算手続きはこちら)

一方、駐在員事務所の税務に関しては、2010年から原則駐在員事務所も最低15%の見なし利益率による企業所得税が課税されることとなりました。

その際、日中租税条約を適用することにより課税を回避する方法もあり、実務上も適用当初にかなり混乱が見られ、税務局も必ずしも課税を強制しないケースもあったことから、一定数の駐在員事務所では企業所得税を納付してこなかった経緯があります。

さらに流通税になると、駐在員事務所の経費課税を定めた規定においては当初営業税に関する言及がなかったことから、かなりの数の事務所が流通税を納付していないという実態がありました。

そうした状況下で、駐在員事務所の閉鎖手続きにおいてはこれまでの税務申告手続きに瑕疵がないかという点が最大の争点となります。

本来駐在員事務所では事務所家賃や駐在員の給与がコストの大部分を占め、活動自体も制約があるため税務上の論点も非常にシンプルなものですが、閉鎖手続き前の検討段階において企業所得税や増値税の申告に関する大きな瑕疵が見つかった場合には、実質休眠状態のまま3年程度の期間をおいてから閉鎖手続きを取るといった方法も検討することになります。

その他、駐在員事務所を現地法人化する場合も、駐在員事務所の閉鎖と新規法人設立の手続きを別々に行う必要があります。

通常は機能を移管するために、一定期間並存することになりますが、駐在員事務所の住所で現地法人の設立を行う場合は同一住所での登記が認められませんので、事務所のオーナーと相談して同一住所を名称上2つに区分するなどの対応が必要になります。

参考規定:「外国企業常駐代表機構税収管理暫定弁法」(国税発[2010]18号)、「経費支出に基づいて収入を査定する非居住者企業の納税所得計算公式の修正に関する公告」(国税[2016]28号)

【中国ビジネス顧問サービスのご案内】

弊社の中国ビジネス顧問サービスでは、足の早い中国の法規制のアップデートに迅速に対応するため、法改正の情報等をタイムリーにご提供するとともに、各種のご相談に対応させていただきます。

また、ご要望に応じて特定業種の情報に特化して収集、アドバイスすることも可能です。

弊社の中国ビジネス顧問サービスへのお問い合わせは、こちらからお願いいたします。